2024年3月の金融マーケットの動きをまとめています。

マーケットの動向

マーケット概況

【全体】

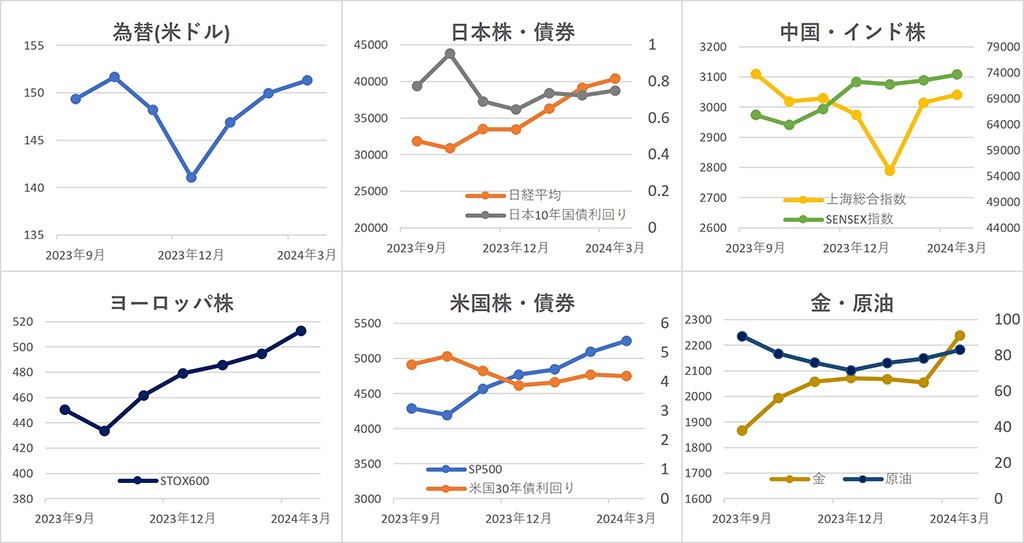

2024年3月の金融マーケットは、各マーケットで望ましい材料が出たことから、総じて上昇しました。

【為替】

ドル・円は、月上旬に、日本銀行の金融政策変更観測が出たことから、一時146円台まで円高が進みました。しかし、日銀の植田総裁が金融政策変更後も緩和的な金融政策を維持することを明言したこと、アメリカで インフレ が根強いことを示す経済指標が続いて早期利下げへの期待が後退したことからドルが買われて円安が進み、前月比0.9%円安ドル高の1ドル=151.31円となりました。

【株式】

日本は、月前半は日米の金融政策に対する見方から進んだ円高で株価が下落したものの、月後半に為替が円安傾向となり、海外株式が上昇すると日本株式も上昇して、 日経平均 株価は前月比+3.1%の40,369.44円で引けました。

中国は、月前半は経済指標好転や経済政策への期待から上昇したものの、アメリカが先端技術製品の輸出規制強化を表明するなど米中対立激化から下落し、中国 上海総合指数 は前月比+0.9%の3,041.17となりました。

インドは、月中旬までは米欧株式市場の下落などを受けて下落したものの、米投資銀行がレポートでインドの高成長を予想したことを受けて外資が流入、インド SENSEX指数 は前月比+1.6%の73,651.35となりました。

ヨーロッパは、欧州中央銀行がインフレ予測を下方修正したことや、企業の好決算などを受けて月を通じて上昇傾向となり、 STOXX欧州600指数 は前月比+3.7%の512.67となりました。

アメリカは、月前半はハイテク株の売却やインフレの根強さを示す経済指標の公表を受けて方向感のない値動きとなりましたが、月中旬に連邦準備制度( FRB )が年内利下げの見通しを維持し、安心感が広がったことから株価は上昇し、 ダウ平均 は前月比+2.1%の39,807.37ドル、 NASDAQ は+1.8%の16,379.46、 S&P500 は+3.1%の5,254.35となりました。

【債券】

日本では、月半ばまでは日本銀行のマイナス金利解除などの金融政策変更観測から利回りが上昇したものの、日銀が政策変更後も緩和的な金融政策を維持するとの声明を出したことから債券は買われて利回りは低下し、10年国債金利は、前月比+2.6bpの0.750%となりました。

アメリカでは、月中旬までは、インフレの根強さを示す機材指標の発表が続いたことから、債券が売られて債券利回りが上昇しましたが、FRBが年内利下げの見通しを維持していることが示されると、債券は買われて利回りは低下し、10年国債利回りは、前月比-5bpの4.20%となりました。

【商品】

海外商品市場では、金は、FRBの早期利下げ観測や中東情勢に対する懸念から金が買われて連日史上最高値を更新、 COMEX 中心限月は前月比+8.9%の1 トロイオンス =2,238.40ドルとなりました。

原油は、産油国による減産方針の継続やウクライナによるロシア製油所へのドローン攻撃による供給への不安から上昇し、 WTI原油先物 中心限月は前月比+6.3%の1 バレル =83.17ドルで引けました。

OECD景気先行指数

※『OECD景気先行指数』は、 経済協力開発機構 (OECD)が公表しているもので、各国の景気転換点の兆候を早期に捉えるために開発された指数です。

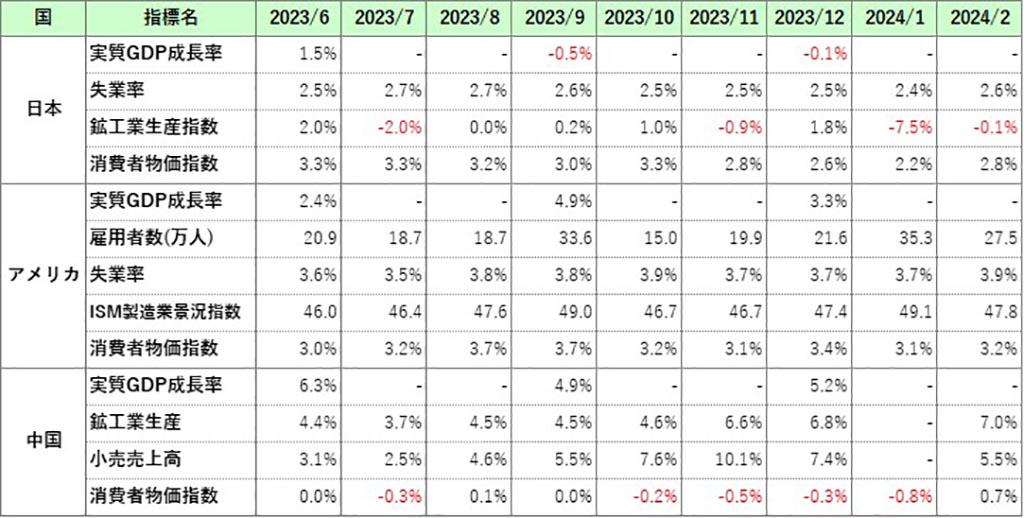

主な経済指標

今月の注目トピック

日本銀行の政策変更

2024年3月19日、日本銀行は、2008年から続けてきた金融緩和政策の転換を発表しました。 具体的には、マイナス金利の解除、国債買入による イールド・カーブ・コントロール (YCC)の廃止、ETF・REITなどの資産買入の廃止の3つが大きな変更点です。 こうした金融緩和政策は、落ち込んだ日本経済を再浮上させるために採られた非常手段であり、それが転換されたということは、日本経済の回復が達成されたことを意味するため、前月の日経平均の史上最高値更新に次ぐ、歴史的な出来事とも評価できます。

もっとも、マーケットは、日銀の政策変更を受けても、結果としては、大きな影響を受けませんでした。 金融緩和政策は金利を低く抑える政策で、それを転換するということは金利が上がることを意味します。 そうすると、教科書的・短期的には、より高金利の通貨が求められるので、日本円は他の通貨に対して円高に進むのですが、実際には、円安傾向となりました。

これは、日銀が当面の間は緩和的な金融環境が続くと考えているとの見解を示した、すなわち、日銀は、当面はこれまでと変わらない金利水準を保つと市場に宣言したためです。こうした発言を「フォワードガイダンス」といいます。 こうしたフォワードガイダンスを受けて、日銀の発表までは、金融政策変更を見込んで進んだ円高が一転して円安傾向となったと考えられます。

現在の日本の経済は、株価は高いものの、経済指標は振るわず、賃上げも大企業以外に及ぶのか、及んだとしても、大企業以外の企業に悪影響が出ないかが懸念されています。 そのため、当面の間、日銀は、景気を落ち込ませる金利を引き上げることはできないとマーケットは考えています。 そうすると、結局はこれまでと同じく、アメリカの利上げがどうなるのかをにらんだ値動きが続くことになるのかもしれません。 アメリカでは、インフレの根強さを示す経済指標が相次いでいますが、今のところ、今年中に利下げが行われることを見込んだマーケットの動きとなっています。 今後は、アメリカの中央銀行、連邦準備制度(FRB)がどのような金融政策を採るのか、引き続き注意が必要そうです。

主な経済イベント

- 1日(金):アメリカ、 ISM製造業景況感指数 (3月)

- 5日(金): アメリカ、 雇用統計 (3月)

- 10日(水):アメリカ、 消費者物価指数 (3月)

- 11日(木):EU、 ECB理事会 ・中国、小売売上高(3月)

- 16日(火):中国、消費者物価指数・鉱工業生産指数(3月)・GDP(1-3月期)

- 25日(木):日本、 金融政策決定会合・ アメリカ、GDP(1-3月期)

- 30日(火):アメリカ、FOMC( 連邦公開市場委員会 )

※ このレポートは対象月の各マーケットの動向を要約したものであり、本資料における記載、データ及び図表等は将来の資産状況の成果を保証または予想するものではありません。

※ このレポートは、当社が事実であると認める情報等をもとに作成していますが、その内容が事実であること、正確であることなどについては、一切の保障及び責任を負うことはできませんので、これらのことをご承知おきの上でご利用ください。

※ このレポートは、世界・日本の経済や各金融市場の大まかな動きを知る参考とするために作成されたものです。このレポートに記載された情報を参考に有価証券などに投資などを行い、損失が発生したとしても、当社は一切の責任を負うことはできません。

※ 有価証券などへの投資に当たっては、ご自身の財産状況や移行などを把握されたうえで、発生する利益・損失に関しては自己責任であり、ご自身以外の人は責任を負えないことをご理解・ご容認の上で行ってください。

コメント