前回の記事「『資産管理』とは? ―希望する未来のために効率的に資産を育て使うこと―」では、『資産管理』とは何かについて解説しました。

今回からは、なぜ、『資産管理』が必要なのかについて解説していきます。

はじめに

以降の記事では、「なぜ資産管理が必要なのか」について、様々なデータを交えて解説しています。

ですが、その前に、少し長めですが、「なぜ資産管理?」に掲載されている記事、ひいては、このサイトで紹介している記事全般を読むにあたって、ぜひ知っておいていただきたいことを先に書いておきたいと思います。

この記事以降に書かれている「なぜ資産管理が必要なのか」に書かれていることを読んでいくと、人によっては、将来に対して恐れをもってしまうことがあるかもしれません。

しかし、ここで紹介していることや、データはあくまで、現在のデータから、さまざまな『仮定』を置いた上で計算した場合に考えられることであり、ここに書かれていることが必ず実現するわけではない、ということをぜひ覚えておいてください。

人は状況に応じて柔軟に対策をとっていくものであり、データから導き出した推論がその通り現実になるということはまずありません。

データよりも良くなることも当然ありますし、悪くなることももちろんあります。

未来がどうなるのか、それが分かる人は(多分)いないのです。

それでは、なぜ、色々な人が未来について考えるのか。

それは、未来が、想定とは違った方向や、望まない方向に行って、自分にとって不利な状況が発生する可能性があるということをあらかじめ知っておくこと、そして、そうなってもなんとかなるように、あらかじめ対策を立てて備えておくため、です。

未来が自分にとって有利な状況になるのであれば、備えができていてもできていなくても、それほど困ることにはないでしょう。

しかし、未来が自分にとって不利な状況になるのであれば。

備えができていなかったならば、どうしようもなくなって、生きていくのも困難な状態になってしまうかもしれません。

とあるマンガのキャラのセリフにこういうものがあります。

『人生のツケというやつは、最も自分にとって苦しい時に必ず回ってくるものらしい』。

私自身は、歳を重ねて様々な(マイナスの)経験を重ねるごとに、この言葉が真実であることを思い知らされています。

意識しているか、意識していないかに関わらず、考えておくべきこと、対応しておくべきことに対応しておかないと、それは将来、自分が最も苦しい時に『ツケ』という形になって現れてきます。

そして、『ツケ≒借金』のようで、たいていの場合、お金の借金と同様にツケには利子までついてきます。

例えば、仕事をする中で統計に関する知識が必要だった時、学生時代の時間があるときに勉強しておけばよかったのにしておかなかったものだから、社会人になって忙しい中で勉強をしなければならず、しかも、学生時代に比べると物覚えが悪くなっているので習得するのに学生よりも時間がかかる、といったような感じになることがあります。

それはさておき、このサイトの記事で望むことは、未来に関する不安をあおることではありません。

未来がそのように自分にとって不利な状況になっても、何とかできるように今から早めに備えをしておいた方がよいのだと知って、思ってもらい、行動するきっかけとなることが、望むことなのです。

そのために、以下の解説で語る未来は少々、悲観的な方向でまとめられています。

そのように、ここで解説していることは、あくまで、不確実な将来への備えを促すものなのだということを念頭に置いて、以降の記事をお読みいただければと思います。

記事を読んで怖いなと思ったら、ぜひ、ご自身の未来の希望と現在の収入・支出・資産(貯金)について見つめなおして、希望の未来のために行動し始めてみてください。

私たちは未来がどうなるかを知ることはできません。

そして、これをすれば必ずこうなる、ということも分かりません。

しかし、未来は私たち一人ひとりの行動が交わり、重なり、そうして創り出されていくものです。

未来は全て、私たち次第なのです。

以上を踏まえた上で、以下、「なぜ資産管理が必要なのか」を解説していきたいと思います。

なぜ資産管理?

資産管理は、一部の裕福な人だけが行うものというイメージがあるかもしれません。

しかし、私たちを取り巻く状況を見ていると、これからは誰もが資産管理を行っていく必要がある時代に突入しているのではないかと考えられます。

では、なぜ、資産管理が必要だと考えられるのでしょうか。

それは、以下の3つの理由によります。

1. 増えない給与

2. 上昇する物価

3. 延びゆく寿命

それでは一つずつ解説していきたいと思います。

給与の上昇が止まっている

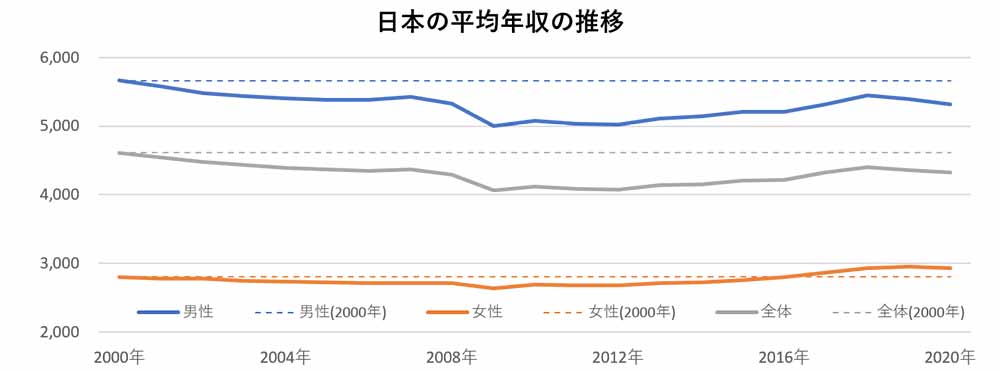

まずは、こちらのグラフをご覧ください。

このグラフは、日本の平均年収、給与がこの20年間でどのように増えたり減ったりしてきたのかを表したものです。

青い線は男性、オレンジ色の線は女性、灰色の線は男女合わせた全体の平均年収になります。

それぞれの色で引かれている点線は、2000年の年収額で、これより上であれば2000年よりも年収は増えた、下であれば2000年よりも年収は減った、というわけです。

このグラフを見ると、女性の平均年収は2000年よりも増えていますが、男性と全体の年収は2000年よりも減っていることが分かります。

2000年から年収は減っていって(こちらのデータの入手元である『e-Stat』というサイトに掲載されている中で、もっとも古い年である1999年から2000年にかけても減っています)、2012年で低下が止まっています。

この間、日本は、2000年にITバブル崩壊、2001年に小泉内閣が成立して不良債権処理が始まって、2006年頃までにおおむね完了したものの、2007年パリバショック、そして2008年にリーマンショックが発生して世界的な金融危機が発生。

景気が大幅に後退、2009年には民主党政権が誕生しましたが、その後も日本の景気は低迷し、2011年には東日本大震災が発生、2012年には安倍内閣が成立して『アベノミクス』が始まりました。

そうして、2013年頃から日本の景気は回復していきました。

グラフからは、『アベノミクス』による景気回復に伴い、給与も上昇していった様子が分かります。

そして2018年に景気の山を迎え、2019年には消費税の10%への引き上げ、2020年に新型コロナウイルスの感染拡大と続いて、給与の上昇はいったん止まりました。

直近のピークは2019年だったのですが、それでも、銀行や証券会社の倒産が相次いだ金融不況直後の1999年、ITバブルが崩壊した2000年の水準を回復しませんでした。

新型コロナウイルスの影響はまだ当面続きそうであり、生活様式や経済構造の大幅な変化が見込まれる中、短期的に、給与水準が上昇する見込みは大きくはないでしょう。

なぜ給与は増えないのか

なぜ、給与は増えないのでしょうか。

一般的には、日本の経済が成長していないからだと言われています。

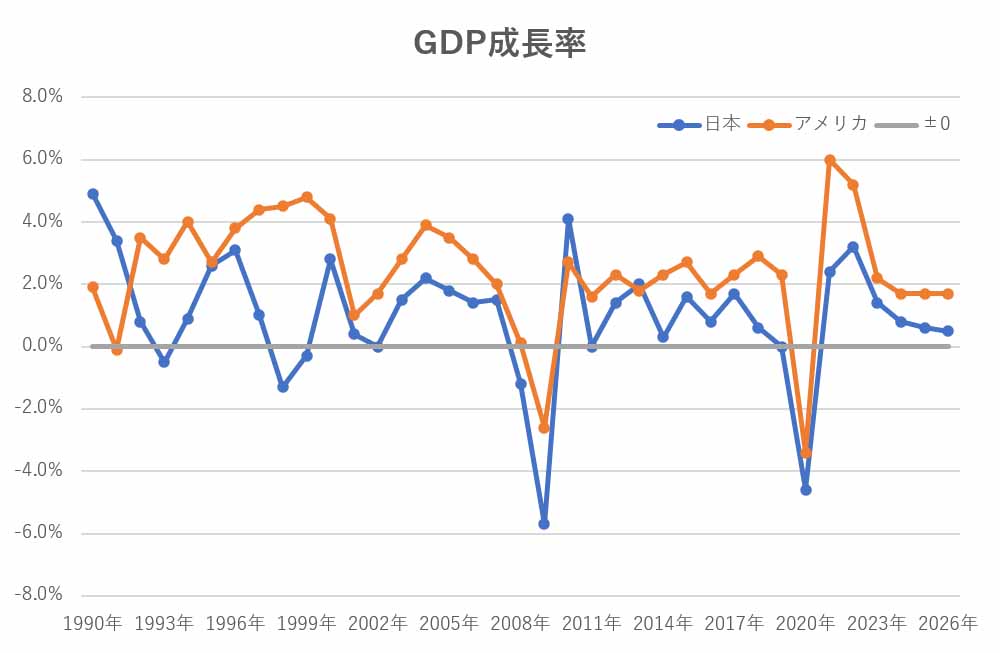

こちらのグラフをご覧ください。

こちらは、世界銀行の『World Economic Outlook Database』から作成した、1990年から2020年までの日本とアメリカのGDP成長率の推移と、2026年までのGDP成長率の予測です。

このグラフからは、1991年のバブル経済の崩壊前までは日本の方がアメリカの成長率を上回っていたのが、それ以降、ほとんどの年において、アメリカよりも成長率が低いことがわかります。

たしかに、日本の経済成長率は低いのですが、このグラフを見る限りでは、言われるほど日本の成長率が低いようには感じられないようにも思われます。

1993年前後のバブル崩壊後の不況、1997~99年の金融危機では、アメリカに比べて大きく経済成長率が低下していますが、それ以外の年では成長率の増減の傾向はそれほど変わりません。

アメリカでは給与が増えているのに日本ではほとんど変わっていないということは、原因は経済成長以外にもある可能性があります。

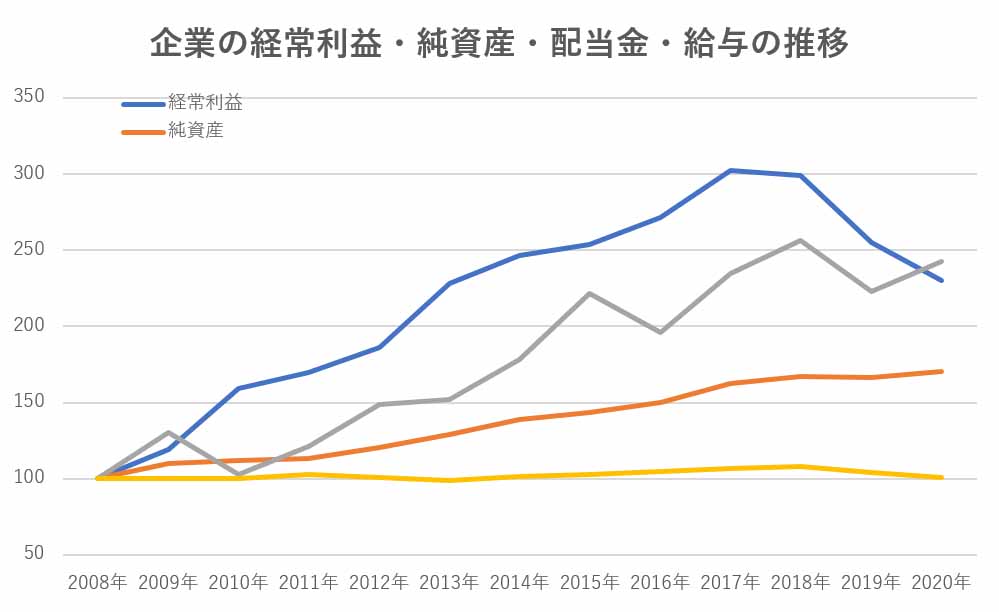

こちらのグラフをご覧ください。

こちらは、財務省が実施している『法人企業統計調査』から作成した、企業の利益、純資産、配当金、給与額の推移を表したグラフです(データは『政府統計の総合窓口(e-Stat)』から取得しています。)。

青色の線は企業の利益、オレンジ色の線は企業の利益の蓄積である純資産額、灰色の線は企業が株主に利益の一部を還元する配当金、黄色の線は給与です。

グラフは2008年のそれぞれの数字を100として、どれほど増減したかを示しています。

青色の企業の利益、オレンジ色の純資産額、灰色の配当金は右肩上がりなのに対して、黄色の給与は、グラフを囲う上下にある線とほぼ平行です。

これを見れば、給与が上がらない理由は、説明不要でしょう。

単純に、企業が従業員の給与を増やさないから。

企業の利益が増えても、増えた利益は株主に支払って、残りは会社に蓄えて、従業員には還元しないから、です。

このグラフを見る限りでは、それ以外に考えようがありません。

現在(2021年12月)、政府では、企業に従業員の給与を増やさせるための税制の検討がされていますが、それはこうした状況を何とかしようという考えの表れなのでしょう。

進む二極化

また、現在、日本の社会では二極化が進んでいます。

こちらの表をご覧ください。

こちらは、総務省が行っている『民間給与実態統計調査』から作成した業種ごとの平均年収と、その業種で働いている人が働いている人全体に占める割合です。(データは『政府統計の総合窓口(e-Stat)』から取得しています。)

業種間で給与格差があること、年収が高い業種に従事している人の割合は低いことが読み取れます。

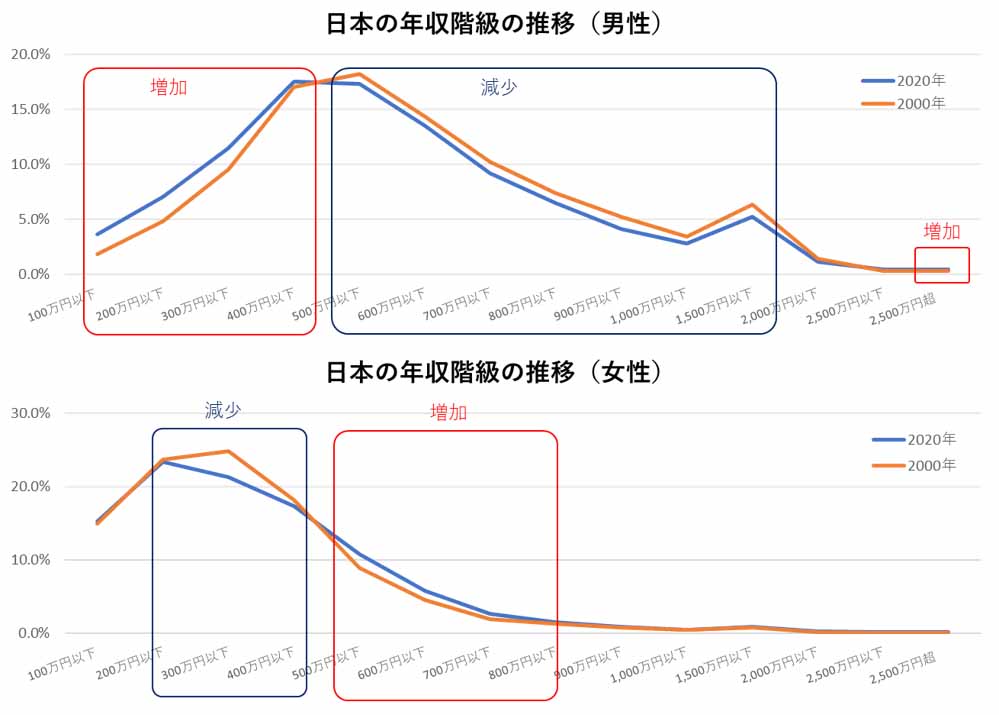

そして、こちらのグラフ。

こちらのグラフは、先ほどと同じ統計で100万円ごとに区切った年収帯に属する人の全体に占める割合を表したグラフです。

女性では、500~700万円の人が増えて、200~400万円の人が減っています。

しかし、男性では500~2,000万円の人が減って、400万円以下の人と、200万円以上の人が増えています。

様々な要因はあり、一概には言えないのですが、全体として、低所得者の割合が増大しているのは間違いないようです。

『富める者はますます富み、貧しき者はますます貧しくなる』という言葉がありますが、まさにそのような状態です。

限られた収入の中で支出をコントロールすることが大切

収入が増えていく見込みがないとなると、生涯に得られる収入額がいくら位になるのかも自ずと分かります。

そして、その限られた収入ですら、私たちは全額を使うことはできません。

給与が支払われるときには、まず、税金(所得税・住民税)と社会保険料(年金・健康保険料)が額面金額から差し引かれてしまいます。

なお、現在の税金・社会保険料の金額は、年収によって異なりますが、平均すると、給与金額の20%となっています。

月〇円という給与金額から、税金・社会保険料の訳20%を引いた分、すなわち、給与の80%が手元に残るお金(手取金)となります。

この手取金こそが、私たちが実際に使えるお金です。

私たちはこの手取金から、食費や携帯電話代などの生活費を支払ったり、家や自動車などの大きな買い物をしたりします。

生涯に得られる収入が決まっているのであれば、それに見合った支払・買い物をしなければお金が足りなくなってしまうことは自ずと明らかでしょう。

そのため、自身が生涯に獲得することのできる収入金額がどれほどになるのかを知っておくことが重要です。

そして、その限られた収入の中で、『何に』『どれくらい』使えるかを知ること、そして、支出をコントロールすることが大切になってくるというわけです。

これが、資産管理をする必要がある理由の1つです。

まとめ

今回は、資産管理をする必要がある理由として、3つのことが挙げられること、そして、その1つ目として挙げられる「増えない給与」について解説しました。

資産管理をする必要がある3つの理由とは、

1. 増えない給与

2. 上昇する物価

3. 延びゆく寿命

でした。

そして、「1. 増えない給与」については、例示した統計の数字を見る限りにおいては、利益が出ても、企業が給与を増やさずに、株主への利益の還元と貯蓄に回しているために、日本では20年もの間、平均給与額が変わっていないために起こっているようだということ。

そして、収入が多い人と収入が少ない人が増えて、その中間にいる人が減っていくという、二極化、すなわち、貧富の差が拡大していることが分かりました。

このように、給与が増えないのであれば、生涯で稼げる金額も自ずと決まってしまうということになります。

そのため、その限られた収入の中で、『何に』『どれくらい』使えるかを知ること、そして、支出をコントロールすることが大切になってくる。

これが、私たちが資産管理をする必要がある理由の1つになるのです。

次回の記事「上昇する物価!お金の価値が減っていく今、お金の適切な管理が必要 ―なぜ資産管理?②―」では、資産管理を行うべき理由の2つ目について、今回と同じように、データを交えながら解説していきますので、ぜひ、読んでみてください。

コメント