2022年9月の金融マーケットの動きをまとめています。

マーケットの動向

マーケット概況

【全体】

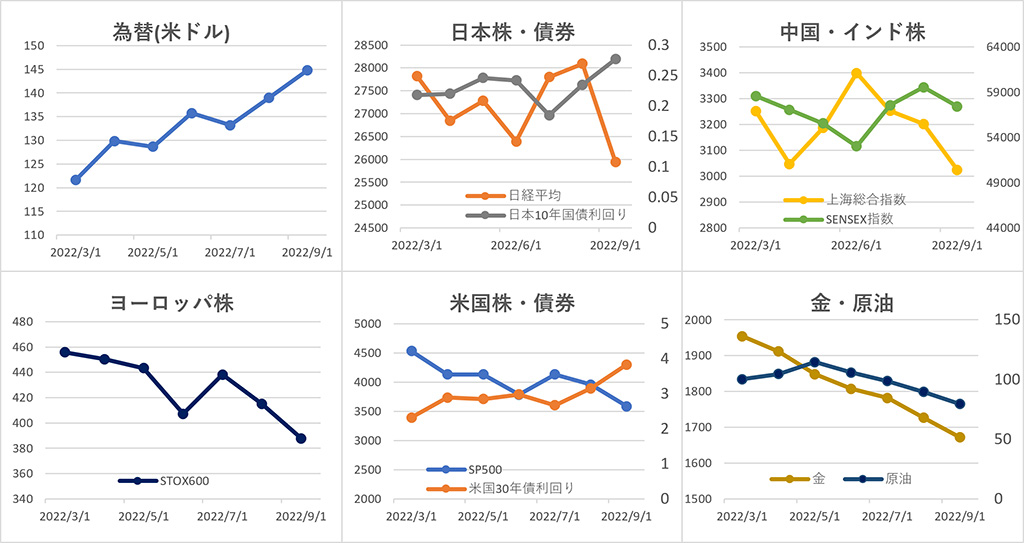

2022年9月の金融マーケットは、アメリカ・ヨーロッパで根強く続く インフレ に対して、各国中央銀行がインフレ鎮静化のために、確固とした金融引締政策継続の姿勢を示したことから、株式市場、債券市場、商品市場は下落し、為替市場では各国通貨に対して米ドル高が進行しました。

【為替】

ドル・円は、月上旬、アメリカで景気の底堅さを示す経済統計の発表や社債の大量発行が重なって米国債が急上昇して日米の金利差が拡大したことから1ドル=140円台から144円台へと急速な円安が進行。

月中旬には米 消費者物価指数 (CPI)が市場予想を上回り、米連邦準備理事会( FRB )による大幅 利上げ が決定すると、円は24年ぶりの安値となる145.9円台まで円安が進行しました。

これに対し、日本政府・日銀は24年ぶりの為替介入を行って月計約2.8兆円の円買い・ドル売りを実施。円は140.3円台となるも、効果は一時的で同日中に142円台、翌日には144円台まで円安が進行。

(br)ただ、その後は為替介入を警戒して145円台を目指す動きは鈍くなり、前月比4.2%円安ドル高の1ドル=144.75円となりました。

【株式】

日本は、月前半は、米欧で金融政策や景気先行きに対する楽観的な見方が広がったことから株価は上昇しました。しかし、米 CPI の高止まりや、 インフレ 鎮静のため各国中銀が確固たる金融引締政策の姿勢を示したことから海外株式が大幅に下落すると日本株も下落、 日経平均 は前月比-7.7%の25,937.21円で引けました。

中国は、国内景気下支えのための低金利政策による内外金利差の拡大から人民元安が進んで資金流出懸念があることや、新型コロナウイルス感染症対応、国内景気減速懸念、海外株式市場における株安などを受けて下落し、 中国上海総合指数 は前月比-5.6%の3,024.39となりました。

インドは、月前半は海外株式市場の動きを受けて上昇しましたが、政策金利の引上げ観測や経済成長の減速、外資の流出懸念などから月後半は下落し、インド SENSEX指数 は前月比-3.5%の57,426.92となりました。

ヨーロッパは、月前半は、欧州中央銀行( ECB )が0.75%の大幅利上げを実施、金利収入増加の恩恵を受ける銀行株につられて株価が上昇しましたが、米CPIの発表以降は、米国の大幅利上げやユーロ圏の景気後退懸念などから下落傾向となり、 STOXX欧州600指数 は前月比-6.6%の387.85となりました。

アメリカは、月上旬は米国のインフレがピークに近づいているのではないかという期待などから株価が上昇しましたが、 CPI が市場予想を上回る伸びを示したことや企業の業績見通し引き下げを受けて、 FRB の金融引締政策継続とそれによる景気後退懸念から株価は下落傾向となり、 ダウ平均 は前月比-8.8%の28,725.51ドル、 NASDAQ は-10.5%の10,575.62、 S&P500 は-9.3%の3,585.62となりました。

【債券】

各国中央銀行が利上げによる金融引締政策を行う中、日本では、日銀が金融緩和政策を堅持したことから 債券利回り の上昇が抑えられ、 長期金利 の指標となる10年国債利回りは、前月比+4.2 bp の0.277%となりました。

アメリカでは、FRB理事らによるインフレ抑制のための積極的利上げ発言や市場予想を上回る米 CPI の伸びなどを受けて月を通じて金利は上昇傾向となり、10年米国債利回りは前月比+68bpの3.83%となりました。

【商品】

海外商品市場では、金は、ドル高の進行や米国債利回り上昇により、ドルの代替資産で金利のつかない金の魅力が低下して下落傾向となりましたが、月下旬に イングランド銀行 による長期国債買入が表明されると買い戻されて下げ幅を縮め、 COMEX 中心限月は前月比-3.1%の1 トロイオンス =1,672.0ドルとなりました。

原油は、中国やアメリカの景気減速による原油需要の低下懸念から、月下旬には一時1 バレル =76ドル台まで下落しました。その後、ロシアの原油減産提案やアメリカでの原油在庫の減少などを受けてやや戻しましたが、 WTI 原油先物中心限月は前月比-11.2%の1バレル=79.49ドルで引けました。

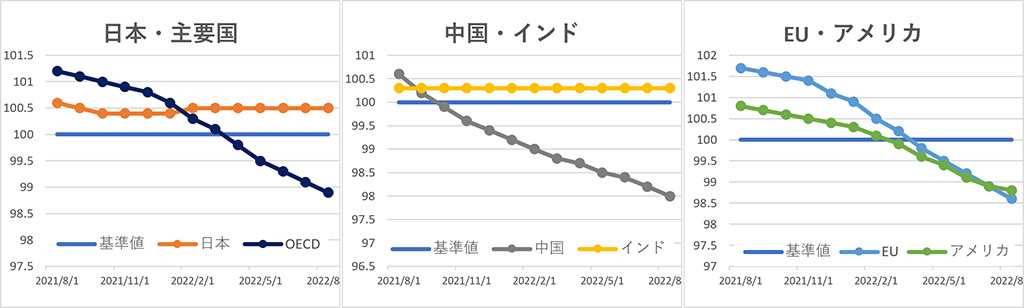

OECD景気先行指数

※『OECD景気先行指数』は、 経済協力開発機構 (OECD)が公表しているもので、各国の景気転換点の兆候を早期に捉えるために開発された指数です。

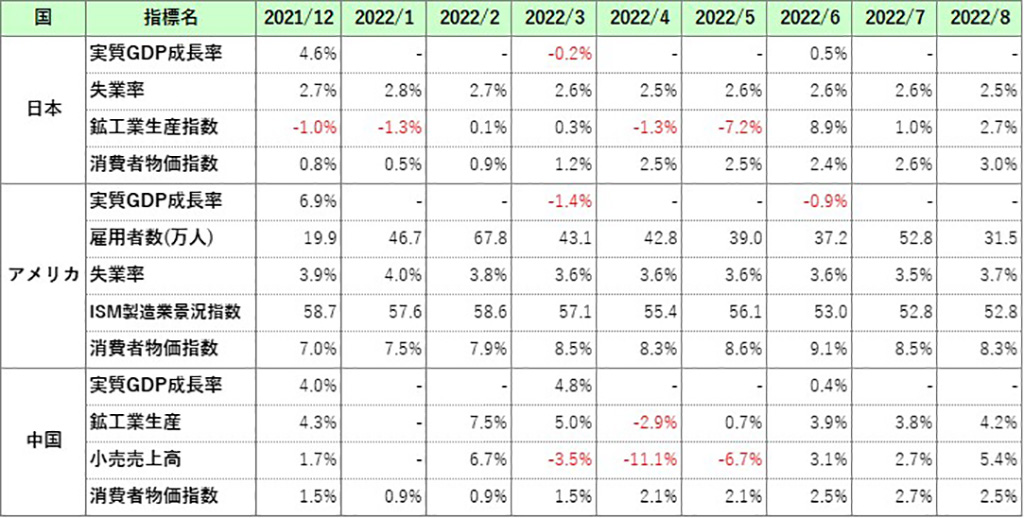

主な経済指標

今月の注目トピック

ターミナルレート

ターミナルレートとは直訳すると「最終金利」で、アメリカFRBが行っている『利上げの最終到達点』のことです。

アメリカでは高止まりするインフレ鎮静化のため、通常は25 bp (=0.25%)ずつ引き上げる政策金利( FF金利 )を、9月までに3回連続で0.75bp引き上げて、現在の政策金利誘導目標は3.0-3.25%となっています。

この誘導目標金利がどこまで引き上げられるか、その最終到達点を『ターミナルレート』と呼んでいます。

現在のところ、FRBは2022年に4.5%、2023年に4.75%程度となって、その後、政策金利は引き下げられると予想しています。

裏を返すと、FRBは今年末までにあと1.5%、来年には0.25%ほど金利を引き上げると考えていることになります。

ちなみに、政策金利を決定する連邦公開市場委員会( FOMC )は、今年はあと2回予定されていますので、平均で75bpの利上げを想定しているようです。

金融市場では、このターミナルレートがいつ、何%になるのかをめぐって大きく揺れ動いており、発表される統計の数字で景気がよかったり、物価が高止まりが示されると、ターミナルレートの時期がより将来になり、レートが引き上げられるとの見方が出て下落、統計の数字がその逆だと上昇する、という動きとなっています。

今月は、政策金利を決定するFOMCは開かれず、月が明けてすぐの11月2日の発表予定ですが、7日の 雇用統計 、13日の CPI に加えて、27日にアメリカの GDP 成長率の速報値が発表されます。

どのような指標が示されて、それに対して市場参加者がどのように考えるのか、経済イベント前後の金融市場の動きに注目です。

主な経済イベント

- 3日(月):アメリカ、 ISM製造業景況感指数 (9月)

- 7日(金):アメリカ、 雇用統計 (9月)

- 13日(木):アメリカ、 消費者物価指数 (9月)

- 14日(金):中国、消費者物価指数(9月)

- 18日(金):中国、鉱工業生産指数・小売売上高(9月)、GDP成長率

- 27日(木):アメリカ、GDP成長率。EU、欧州中央銀行政策理事会

- 28日(金):日本、日銀金融政策決定会合

※ このレポートは対象月の各マーケットの動向を要約したものであり、本資料における記載、データ及び図表等は将来の資産状況の成果を保証または予想するものではありません。

※ このレポートは、当社が事実であると認める情報等をもとに作成していますが、その内容が事実であること、正確であることなどについては、一切の保障及び責任を負うことはできませんので、これらのことをご承知おきの上でご利用ください。

※ このレポートは、世界・日本の経済や各金融市場の大まかな動きを知る参考とするために作成されたものです。このレポートに記載された情報を参考に有価証券などに投資などを行い、損失が発生したとしても、当社は一切の責任を負うことはできません。

※ 有価証券などへの投資に当たっては、ご自身の財産状況や移行などを把握されたうえで、発生する利益・損失に関しては自己責任であり、ご自身以外の人は責任を負えないことをご理解・ご容認の上で行ってください。

コメント