2022年12月の金融マーケットの動きをまとめています。

マーケットの動向

マーケット概況

【全体】

2022年12月の金融マーケットは、各国で発表された経済・金融政策を受けて、2023年の景気減速を織り込む動きとなりました。

【為替】

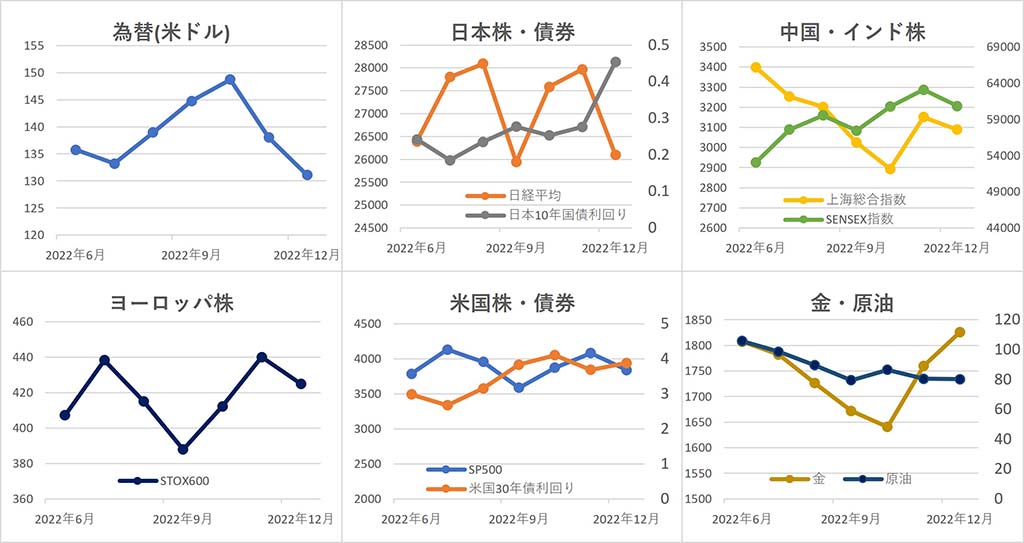

ドル・円は、月中旬までは、アメリカの利上げ継続、日本の 金融緩和政策 維持の予想から、1ドル134~138円の間での動きとなりましたが、20日に日銀の黒田総裁が10年国債金利の許容変動幅を0.25%から0.5%に拡大することを発表。これが日本の金融政策の転換と受け止められて、円は136円台から一時は130円台まで円高が進みました。その後、急激な円高の揺り戻しで134円台まで戻したものの、結局、前月比5.0%円高ドル安の1ドル=131.11円となりました。

【株式】

日本は、月半ばの景気減速懸念による海外株式市場の下落に加え、日銀による長期国債金利の変動許容幅の拡大を決定したことを受けて株価は下落し、 日経平均 は前月比-6.7%の26,094.50円で引けました。

中国は、月初は新型コロナウイルス感染対策緩和による経済再開期待から上昇したものの、月後半に主要都市で感染者が急増、経済混乱が懸念されて下落、 中国上海総合指数 は前月比-2.0%の3,089.26となりました。

インドは、月半ば以降の欧米株式の下落や中国での新型コロナウイルス感染増加による世界経済の減速懸念から下落し、 インドSENSEX指数 は前月比-3.6%の60,840.74となりました。

ヨーロッパは、欧州中央銀行(ECB)、イングランド銀行による大幅利上げ決定を受けて景気後退懸念が強まり、 STOXX欧州600指数 は前月比-3.4%の424.89となりました。

アメリカは、月半ばにパウエル FRB 議長が利上げ幅を0.5%に減速させることを発表したものの、月を通じてFRBの金融引締め政策継続が米経済のリセッション(景気後退)を招くとの懸念から下落傾向となり、クリスマス・年末休暇をひかえて市場参加者が少なく、値動きが増幅されたことも重なり、 ダウ平均 は前月比-4.2%の33,147.25ドル、 NASDAQ は-8.7%の10,466.48、 S&P500 は-5.9%の3,839.50となりました。

【債券】

日本では、20日に、日銀が10年国債金利の変動幅を従来の0.25%程度から0.5%程度に拡大することを決定すると、10年国債は売られて 利回り が上昇し、 長期金利 の指標となる10年国債利回りは、前月比+17.8bpの0.454%となりました。

アメリカでは、パウエルFRB議長が、利上げ幅を縮小して0.5%とすることを発表したものの、高い金利水準を長期化させる方針を示したことから、早期の利上げ終了観測が後退、国債が売られて利回りが上昇し、10年米国債利回りは前月比+20bpの3.88%となりました。

【商品】

海外商品市場では、金は、経済統計や各国の金融政策発表を受けたアメリカの景気後退懸念によるドル安を受けてドルの 代替資産 として買われ、 COMEX 中心限月は前月比+3.8%の1 トロイオンス =1,826.20ドルとなりました。

原油は、月上旬は、世界的な景気後退懸念から1 バレル =71.02まで大幅に下落したものの、月中旬以降は、安値を拾う買いや、中国での経済再開による需要増大観測などから上昇に転じ、 WTI原油 先物中心限月は前月比-0.4%の1バレル=80.26ドルで引けました。

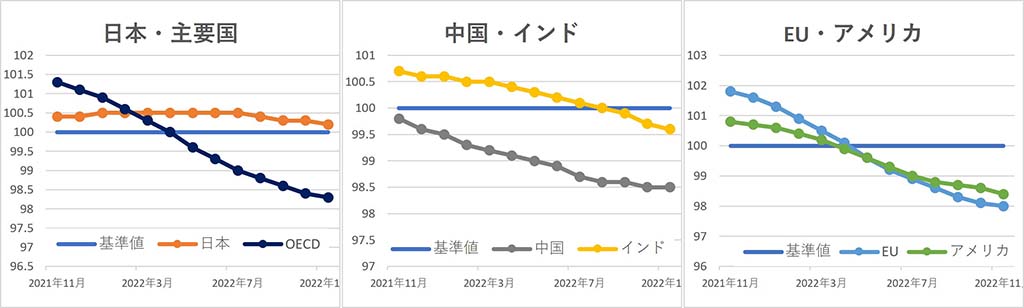

OECD景気先行指数

※『OECD景気先行指数』は、 経済協力開発機構 (OECD)が公表しているもので、各国の景気転換点の兆候を早期に捉えるために開発された指数です。

主な経済指標

今月の注目トピック

イールド・カーブ・コントロール(YCC:Yield Curve Control)

「イールド・カーブ・コントロール(YCC:Yield Curve Control)」とは、 中央銀行 が行う金融政策の1つで、短期から長期までの各金利に目標値を設定して市場の金利がその目標値におおむね一致するようにすることです。 市場の金利は国債の 利回り と連動するため、中央銀行は金利が目標値になるように市場で国債の売買を行います。 例えば、金利を0%にするときには、国債を買えば国債価格が上昇して利回りは低下するので、市場の国債利回りが0%になるまで中央銀行は国債を買い進めます。

日本銀行は2016年9月から、企業の借入金利や住宅ローン金利を低く抑えて景気を浮揚させるための金融緩和政策として 長期金利 の誘導目標を0%とするYCCを始めましたが、誘導目標に一致するように売買するのは大変であるため、±0.25%の変動幅を設定していました。 そのため、長らく日本では長期金利は0.25%程度にとどまっていましたが、2022年12月20日に、日銀の黒田総裁は、この変動幅を±0.5%程度に広げることを発表しました。

アメリカなどの海外の中央銀行が物価上昇に対応するための 利上げ を続けている中、日銀は金融緩和政策を維持してきました。 日本でも物価上昇が起きており、市場では、いずれは日銀も利上げを開始すると考えていましたが、それは、金融緩和政策を進めてきた黒田総裁の退任(2023年4月)が近づいたころとみていたため、このタイミングでの政策変更は驚きをもって迎えられ、国債市場では債券が売られて利回りが急上昇、株式市場では長期金利上昇による企業業績の悪化が懸念されて株価が急落、為替市場では、日本円の金利上昇により海外との金利差が縮小することを見込んだ円買いによる円高が進行しました。

黒田総裁は、変動幅の変更は利上げではなく、金融緩和政策の転換ではないと説明していますが、国内での物価上昇の問題以外にも、YCCにより日銀の国債保有残高が50%を突破して国債市場をゆがめたり、財政規律が緩んで財政破綻を招くなどの弊害が指摘されるため、いずれ金融緩和政策は転換されるものと考えられます。 今回の変動幅変更が金融緩和政策転換の始まりになるのか、それとも、黒田総裁が説明するように、市場に出回る国債が少なくなって金利を変動幅の内に収めるように売買を行うことが難しくなったから変動幅を緩めただけなのか、2023年の日銀の金融政策に注目です。

主な経済イベント

- 5日(木):アメリカ、 ISM製造業景況感指数 (12月)

- 6日(金):アメリカ、 雇用統計 (12月)

- 9日(月):中国、 消費者物価指数 (12月)

- 10日(火):中国、鉱工業生産指数・小売売上高(12月)

- 12日(木):アメリカ、消費者物価指数(12月)

- 17日(火):日本、金融政策決定会合

- 31日(火):アメリカ、 FOMC (連邦公開市場委員会)

※ このレポートは対象月の各マーケットの動向を要約したものであり、本資料における記載、データ及び図表等は将来の資産状況の成果を保証または予想するものではありません。

※ このレポートは、当社が事実であると認める情報等をもとに作成していますが、その内容が事実であること、正確であることなどについては、一切の保障及び責任を負うことはできませんので、これらのことをご承知おきの上でご利用ください。

※ このレポートは、世界・日本の経済や各金融市場の大まかな動きを知る参考とするために作成されたものです。このレポートに記載された情報を参考に有価証券などに投資などを行い、損失が発生したとしても、当社は一切の責任を負うことはできません。

※ 有価証券などへの投資に当たっては、ご自身の財産状況や移行などを把握されたうえで、発生する利益・損失に関しては自己責任であり、ご自身以外の人は責任を負えないことをご理解・ご容認の上で行ってください。

コメント